ยื่นภาษี ฉบับมือใหม่ไม่ยากเหมือนที่คิด! (Update ปี 2567)

ในช่วงต้นปีของทุกปีจะเป็นเทศกาลยื่น ภาษี ให้กับประเทศไทยซึ่งหลายคนมองว่าเป็นเรื่องที่ยุ่งยาก สำหรับพนักงานประจำเองก็ไม่ต้องกังวลอะไรมากเนื่องจากบริษัทมีการจัดเตรียมเอกสารการเสียภาษีและให้คำแนะนำต่าง ๆ หรือบางบริษัทอาจจะยื่นภาษีให้กับกรมสรรพากรโดยตรง แต่สำหรับบุคคลทั่วไปนั้นอาจจะต้องเตรียมการด้วยตัวเอง แต่จะเตรียมการยังไงนั้น วันนี้ Talance จะพาคุณมาเตรียมตัวยื่นภาษีไปพร้อม ๆ กันครับ

เกณฑ์การเสีย ภาษี

ก่อนอื่นจะต้องทราบก่อนว่าอัตราภาษีเงินได้บุคคลธรรมดานั้นสามารถแบ่งออกได้เป็น 3 ช่วงใหญ่ ๆ นั่นได้แก่

คิดภาษีแบบขั้นบันได

การคำนวณอัตราภาษีแบบขั้นบันไดนั้นจะคิดจาก “เงินได้สุทธิ” โดยมีสูตรการคำนวณดังต่อไปนี้

“เงินได้สุทธิ = รายได้ทั้งหมด – ค่าใช้จ่าย – ค่าลดหย่อน”

ซึ่งการคำนวณภาษีที่ต้องจ่ายนั้นสามารถคิดได้จาก “เงินได้สุทธิ x อัตราภาษีตามเงินได้สุทธิ”

ถ้าเราจะคำนวนภาษีสิ่งที่ต้องรู้ก่อนคือ ยอดเท่าไหร่ถึงสามารถเสียได้ และเสียกี่เปอร์เซนต์

ง่ายๆ ถ้ารายได้เราทั้งหมด 1 ปี รวมกันถึงยอดสุทธิขั้นไหนก็จะชำระภาษีตามขั้นนั้น

นั่นแปลว่าหากนาย A มีเงินได้สุทธิตลอดทั้งปีเป็นเงิน 384,000 บาท (หลังหักค่าใช้จ่ายและลดหย่อนส่วนตัว) คุณจะต้องจ่ายภาษีทั้งหมด

- ขั้นที่ 1 150,000 แรก ได้รับการลดหย่อนภาษี = 0 บาท

- ขั้นที่ 2 มีเงินได้สะสมในขั้นนี้ 150,000 บาท x 5% = 7,500 บาท

- คงเหลือในขั้นที่ 3 มีเงินได้สะสมในขั้นนี้ 84,000 บาท x 10% = 8,400 บาท

ดังนั้นคุณจะต้องเสียภาษีทั้งหมด 0 + 7,500 + 8,400 = 15,900 บาท หรือคิดเป็น 4.14% ของเงินได้สุทธิทั้งหมด (อย่าลืมว่าเงินได้สุทธินั้นผ่านการหักค่าลดหย่อนมาแล้วนะ!)

คิดภาษีแบบเหมาจ่าย

กรณีที่จะต้องคำนวณภาษีตามวิธีคิดแบบเหมา คือต่อเมื่อมีรายได้ทางอื่นนอกเหนือจากเงินได้ประเภทที่ 1 หรือเงินเดือน หากรายได้จากทางอื่นทั้งหมดมีจำนวนรวมกันตั้งแต่ 120,000 บาทขึ้นไป ให้คำนวณในอัตราร้อยละ 0.5 ของยอดเงินได้พึงประเมิน โดยคำนวณจาก

“ภาษีแบบเหมาจ่าย = (เงินได้ ที่ไม่ใช่เงินเดือน) x 0.005”

ยกตัวอย่างให้เห็นภาพมากยิ่งขึ้น เช่น นาย A มีรายได้จากการรับงานฟรีแลนซ์บนแพลตฟอร์มหนึ่งจำนวน 384,000 บาท เมื่อคำนวณภาษีด้วยวิธีเหมาจ่ายโดยนำรายได้ 384,000 บาท คูณ 0.5% เท่ากับ 1,920 บาท

เปรียบเทียบและสรุป

เปรียบเทียบและสรุป โดยให้เทียบกันระหว่าง 2 วิธีนี้ คือ วิธีคิดแบบขั้นบันได กับ วิธีคิดแบบเหมา โดยวิธีใดคำนวณแล้วเสียภาษีสูงกว่า ให้เลือกเสียภาษีตามวิธีนั้น

โดยตามที่เราได้ยกตัวอย่างนาย A ไปสรุปสุดท้ายนั่นแปลว่านาย A จะต้องเสียภาษีแบบ “ขั้นบันได” โดยมีค่าใช้จ่าย 15,900 บาท นั่นเอง!

เตรียมตัวอย่างไรบ้าง?

ต้องอธิบายก่อนว่าสำหรับบุคคลคลทั่วไปยังคงใช้เกณฑ์จำนวน “เงินได้สุทธิ” ในการคำนวนภาษี เช่นเดียวกับพนักงานประจำหรือมนุษย์เงินเดือน โดยเงินได้ของบุคคลทั่วไปจะเข้าข่าย “เงินได้ประเภทที่ 2” ตามประมวลรัษฎากร หรือ “เงินได้มาตรา 40 (2)”

มีรายได้จากทางไหนบ้างตลอดปี?

สิ่งที่จะต้องทราบเลยก็คือตลอดปีที่ผ่านมานั้นเรามีรายได้จากทางไหนบ้าง และแต่ละที่ได้เท่าไหร่ ซึ่งจะต้องจดบันทึกไว้อย่างละเอียด เพื่อป้องกันการหลงลืมหรือการยื่นภาษีไม่ครบถ้วนอาจส่งผลให้เราต้องกลับมาเสียภาษีเพิ่มเติมย้อนหลังได้

รวบรวมใบหักภาษี

แน่นอนว่าสิ่งที่คำคัญมาก ๆ นั่นก็คือ “ใบหักภาษี ณ ที่จ่าย” หรือ “ใบ 50 ทวิ” ที่ระบุวันตั้งแต่ 1 มกราคม – 31 ธันวาคมของปีที่ผ่านมา โดยจะต้องรวบรวมใบหักภาษีให้ครบถ้วน ถ้าข้อมูลในส่วนนี้ไม่ครบให้ทวงถามผู้ว่าจ้าง เพราะหากตกหล่นอาจโดนภาษีเพิ่มเติมย้อนหลังได้

ลดหย่อนภาษี

รู้หรือไม่? ไม่ว่าจะเป็นใครก็สามารถที่จะลดหย่อนภาษีได้ โดยปกติแล้วพนักงานประจำหรือมนุษย์เงินเดือนมักจะโดนหักค่าประกันสังคมจำนวน 750 บาทในแต่ละเดือน ซึ่งสามารถใช้ลดหย่อนภาษีประจำปีได้สูงสุด 9,000 บาท (คำนวณจาก 750 บาท x 12 เดือน)

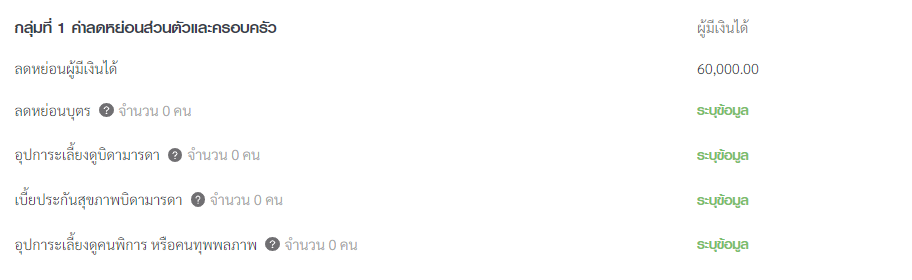

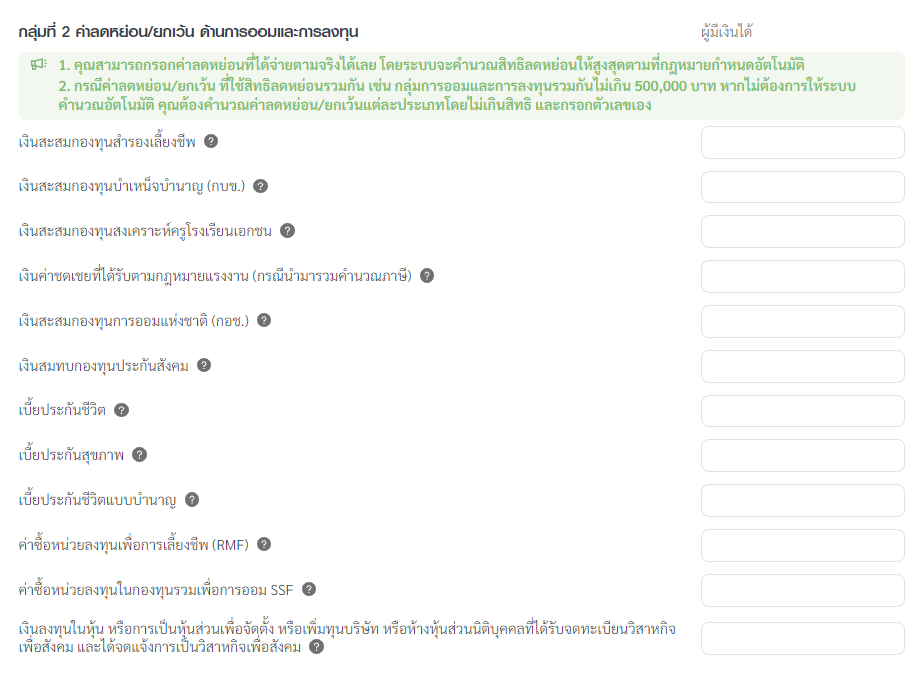

โดยสิทธิลดหย่อนภาษี 2566 (อัปเดตล่าสุด!) สามารถลดหย่อนได้ดังต่อไปนี้

- สิทธิค่าลดหย่อนส่วนตัว 60,000 บาท

- ลดหย่อนคู่สมรส 60,000 บาท (ตามกฎหมายอนุญาตให้จดทะเบียนสมรสได้มากสุดแค่ 1 คน)

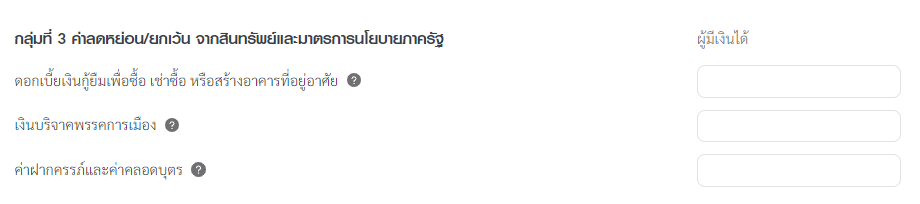

- ค่าฝากครรภ์ และคลอดบุตร 60,000 บาท

- บุตร คนละ 30,000 บาท บุตรคนที่ 2 เป็นต้นไป คนละ 60,000 บาท

- อุปการะบิดามารดาของผู้มีเงินได้ หรือของคู่สมรสที่ไม่มีเงินได้ คนละ 30,000 บาท

- อุปการะเลี้ยงดูคนพิการหรือทุพพลภาพ 60,000 บาท

- เบี้ยประกันชีวิตของบิดามารดาของผู้มีเงินได้ หรือของคู่สมรส 15,000บาท

- เบี้ยประกันชีวิต, เบี้ยประกันสุขภาพ ไม่เกิน 100,000 บาท

- ประกันชีวิตแบบบำนาญ 15% ของเงินได้ ไม่เกิน 200,000 บาท

- เงินสะสมกองทุนการออมแห่งชาติ 30,000 บาท

- ค่าซื้อหน่วยลงทุนรวมเพื่อการเลี้ยงชีพ RMF 30% ของเงินได้ ไม่เกิน 500,000 บาท

- ค่าซื้อหน่วยลงทุนในกองทุนเพื่อการออม SSF 30% ของเงินได้ ไม่เกิน 200,000 บาท

- ดอกเบี้ยเงินกู้ยืมเพื่อซื้อ เช่าซื้อ หรือสร้างที่อยู่อาศัย

- เงินสมทบกองทุนประกันสังคม 9,000 บาท

- กองทุน TESG 30% ของเงินได้ ไม่เกิน 100,000 บาท

กองทุนลดหย่อนภาษีแต่ละแบบมีความแตกต่างกันยังไงบ้าง

การลดหย่อนภาษีด้วยการลงทุนเอง ก็เป็นหนึ่งในทางเลือกที่ดีสำหรับคนที่มีฐานภาษีสูงเกิน 20% และมีเป้าหมายเป็นการลงทุนระยะยาว แต่การเลือกลงทุนในแต่ละครั้งต้องทำความเข้าใจในเงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และในแต่ละกองทุนก็มีเงื่อนไขที่แตกต่างกัน แต่จะมีอะไรบ้าง? ถ้าพร้อมแล้วไปดูกันเลย

อย่าพลาดการติดตามอัพเดทข้อมูลสิทธิลดหย่อนภาษีกับสรรพากรเพิ่มเติม เนื่องจากมีการอัพเดททุกปี ผ่าน www.rd.go.th พร้อมเตรียมหลักฐานการลดหย่อนให้พร้อม เพื่อที่คุณจะได้ไม่เสียสิทธิลดหย่อนภาษีอย่างที่ควรจะเป็น

มายื่น ภาษี กันเลย

การยื่นภาษีในแต่ละครั้งจะต้องยื่นแบบชำระการจ่ายภาษี ภ.ง.ด.90, ภ.ง.ด.91 หรือ ภ.ง.ด.94 โดยจะแบ่งออกเป็นดังต่อไปนี้

- ภ.ง.ด.90 สำหรับใช้สำหรับผู้มีเงินได้ประเภทที่มิใช่เงินเดือน หรือมีเงินได้ 2 ประเภท ขึ้นไป (หรือสำหรับคนมีเงินเดือนและมีรายได้อื่นด้วย)

- ภ.ง.ด.91 ใช้สำหรับผู้มีเงินได้ประเภท “เงินเดือน” อย่างเดียวให้ยื่นแบบเพื่อเสียภาษีเงินได้ของทั้งปี เพียงครั้งเดียวภายในเดือน มี.ค.ของปีถัดไป

- ภ.ง.ด.94 ใช้สำหรับผู้มีเงินได้ ตามมาตรา 40(5)-(8) ต้องยื่นแบบเพื่อเสียภาษีเงินได้ของงวด ม.ค.-มิ.ย. ภายในเดือน ก.ย. ปีเดียวกัน (เป็นการเสียภาษีครึ่งปี สำหรับคนไม่มีเงินเดือน แต่มีรายได้อย่างอื่นมาแทนเช่น ปันผลจากกองทุนและหุ้น ขายที่ดินได้)

การยื่นภาษีนั้นสามารถเลือกวิธีการยื่นออกได้เป็น 2 รูปแบบด้วยกัน โดยแต่ละแบบนั้นจะแล้วแต่ความสะดวกสบายหรือความถนัดของแต่ละบุคคลออกไป โดยที่ไม่ต้องยื่นซ้ำหรือทับกัน

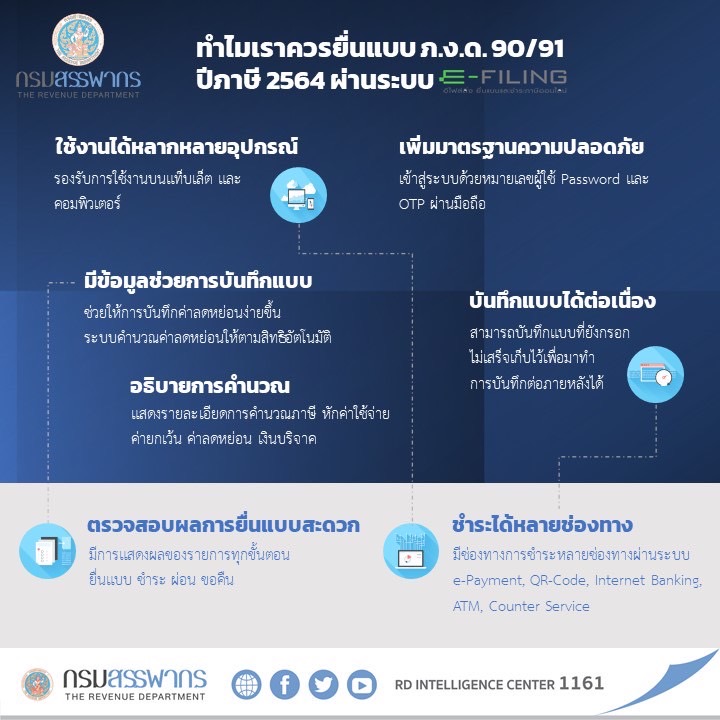

ยื่น ภาษี ออนไลน์

การยื่นภาษีแบบออนไลน์นั้นข้อดีเลยก็คือเราไม่ต้องปริ้นส์เอกสารต่าง ๆ ให้ยุ่งยากและไม่ต้องเดินทางไปถึงกรมสรรพากร ซึ่งการยื่นภาษีออนไลน์นั้นจะมีขั้นตอนดังต่อไปนี้

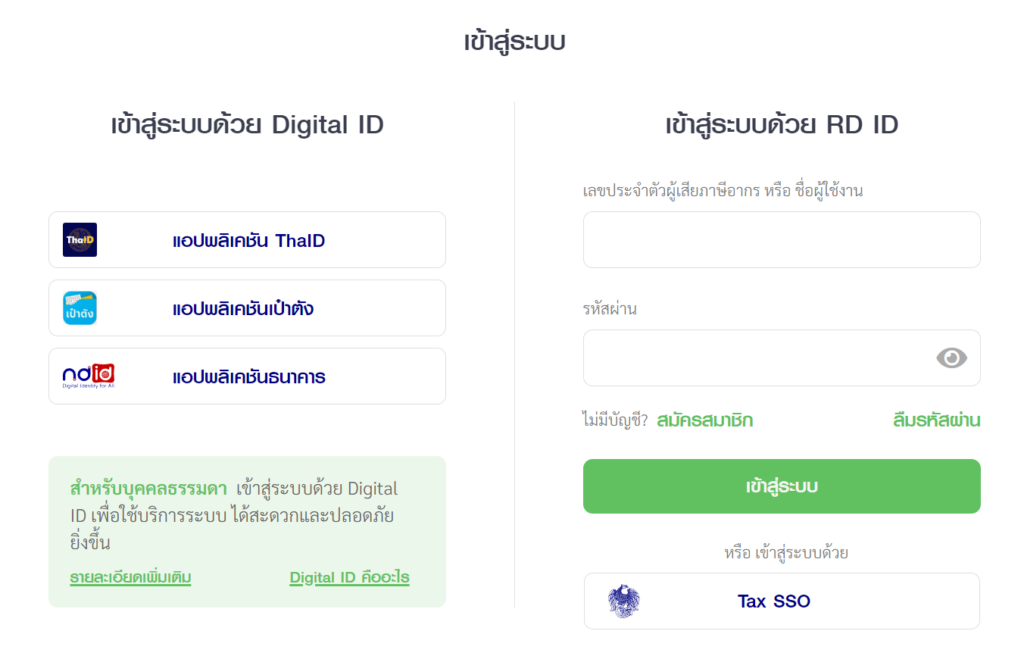

- เข้าระบบยื่นภาษีออนไลน์ได้ทาง efiling

ขอบคุณรูปภาพจาก : กรมสรรพากร

- กดยื่นออนไลน์ พร้อมสมัครสมาชิก หรือ เข้าสู่ระบบ

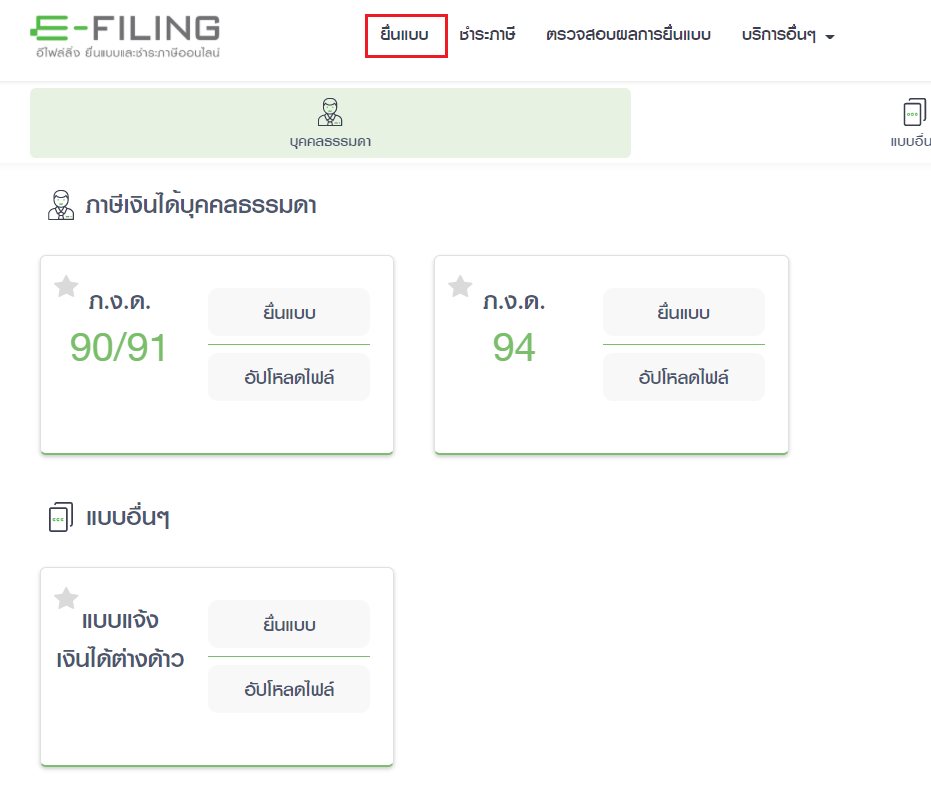

- กด “ยื่นแบบ” ตามแบบการชำระเงิน ภ.ง.ด.90, ภ.ง.ด.91 หรือ ภ.ง.ด.94

- กรอกข้อมูลที่รวบรวมไว้ให้ครบถ้วน โดยส่วนไหนที่เหมือนกันให้รวมเลขใส่ในช่องเดียวกัน

- เลือกค่าลดหย่อนได้ตามสิทธิของตนเอง

- ตรวจสอบความถูกต้องอีกครั้งแล้วกดยืนยันการยื่นได้เลย

โดยกรมสรรพากรได้ออกมาเชิญชวนให้บุคคลธรรมดายื่นภาษีออนไลน์กันมากยิ่งขึ้น โดยได้มีประชาสัมพันธ์ว่า “ยื่นภาษีผ่านเน็ต สะดวกง่าย เบ็ดเสร็จสำเร็จรูป”

ขอบคุณรูปภาพจาก : กรมสรรพากร

ยื่นภาษีแบบกระดาษ

การยื่นภาษีแบบกระดาษนั้นดูเหมือนจะยุ่งยากหรือลำบากกว่าที่คิด แต่ไม่เลยหากใครที่มีความชำนาญและเตรียมเอกสารมาล่วงหน้าแล้วนั้น การยื่นภาษีแบบกระดาษก็ถือเป็นทางเลือกที่ดีอีกหนึ่งทาง! โดยการยื่นภาษีแบบกระดาษนั้นจะมีขั้นตอนต่าง ๆ ดังต่อไปนี้

- ดาวน์โหลดแบบฟอร์ม ภ.ง.ด. 90/ภ.ง.ด. 91 จาก www.rd.go.th

- กรอกข้อมูลทุกส่วนให้เรียบร้อย โดยส่วนไหนที่เหมือนกันให้รวมเลขใส่ในช่องเดียวกัน

- ตรวจสอบความถูกต้องให้เรียบร้อยแล้วนำไปยื่นที่สำนักสรรพากรใกล้บ้านของคุณได้เลย

หลังยื่น ภาษี เสร็จแล้วทำยังไงต่อ?

- หากยื่นแบบออนไลน์ ในกรณีที่ต้องจ่ายภาษีเพิ่ม สามารถจ่ายได้ตามช่องทางที่กรมสรรพากรกำหนดได้เลย เช่น โอนผ่านธนาคาร หรือตัดผ่านบัตรเครดิต เป็นต้น

- หากยื่นแบบกระดาษ เมื่อต้องจ่ายภาษีเพิ่มเติม สามารถจ่ายที่สำนักงานสรรพากรพื้นที่ในวันที่ไปยื่นได้เลย

- ในกรณีที่ได้รับเงินคืนก็สามารถรอรับเงินคืนผ่านทางพร้อมเพย์หรือทางเช็คเงินภาษี

เท่านี้ก็เป็นอันเสร็จสิ้นการยื่นภาษีบุคคลธรรมดาประจำปีอย่างครบถ้วนแล้ว

สำหรับ Freelance ของ Talance

รู้หรือไม่? ฟรีแลนซ์ของ Talance นั้นโดนหักภาษี ณ ที่จ่ายเพียง 1% เท่านั้น จนถึงปี 2568 (โดยปกตินั้นจะเสีย 3%) ซึ่งเป็นระบบใหม่ของกรมสรรพากรที่มีชื่อว่า e-service withholding tax return ทำให้รายได้ของฟรีแลนซ์ของ Talance นั้นมากกว่าการรับงานฟรีแลนซ์ทั่วไป

ยิ่งไปกว่านั้นถ้าหากคุณรับงานฟรีแลนซ์บนแพลตฟอร์มรวมกับรายได้ในส่วนอื่นแล้วไม่เกิน 150,000 บาทก็สามารถรับเงิน 1% ที่หักไปได้อีกด้วย

เป็นยังไงบ้างสำหรับการเสียภาษี ไม่ยากเหมือนที่คิดใช่ไหม สำหรับฟรีแลนซ์มือใหม่ที่เพิ่งหัดยื่นภาษีก็อาจจะมีงง ๆ กันบ้าง ลองทำตามคำแนะนำที่เรามาฝากวันนี้ดู เราหวังว่าจะช่วยให้การยื่นภาษีของทุกคนง่ายยิ่งขึ้นได้นะครับ